Андрей языков: «65 процентов заемщиков после окончания льготного периода реструктуризации смогут вернуться в платежный график»

Вторая волна реструктуризации.

Под «нажимом» АРИЖК и правительства большая часть банков совершили реструктуризацию проблемных ипотечных кредитов. Многие участники рынка предпочитали осуществлять подобные операции «неофициально», дабы не отвлекать средства на формирование резервов. Но не так долго осталось ждать «долговые каникулы», предоставленные проблемным заемщикам, закончатся, и тогда банкам придется или опять перетрясать собственные сумки, или придумывать новые обходные маневры для сохранения «хорошей» бухгалтерской отчетности.

О том, как проходила реструктуризация ипотечных кредитов, и о том, какие конкретно неприятности банкам предстоит решить в скором будущем, поведал председатель совета директоров Агентства реструктуризации ипотечных жилищных кредитов Андрей Языков.

Отчетность – понятие относительное

— Андрей Дмитриевич, по оценкам специалистов, с момента начала деятельности АРИЖК было реструктурировано около 40 тысяч кредитов. Какая часть из них была реструктурирована по программе АРИЖК?

— По нашим расчетам, на данный момент вправду реструктурировано около 40 тысяч кредитов. Но нужно учесть, что количество неприятности был значительно громадным: приблизительно 25 тысяч заемщиков решили денежные неприятности самостоятельно — через соцсети, дела еще 20 тысяч заемщиков на данный момент находятся на рассмотрении в суде. В следствии с «активными» проблемами во время кризиса столкнулись приблизительно 80-90 тысяч заемщиков, из которых 40 тысяч, другими словами практически добрая половина, взяли реструктуризацию.

Посредством АРИЖК были реструктурированы около семи тысяч кредитов.

Я считаю, что на данный момент на рынке реструктуризации ипотечных жилищных кредитов сложилась примерная обстановка. Напомню, что весной прошлого года АРИЖК начал проводить активную кампанию по реструктуризации кредитов ипотечных заемщиков, попавших в непростую жизненную обстановку. Наряду с этим мы шли навстречу заемщикам кроме того в том случае, если банк отказывался пересмотреть условия погашения ссуды.

Стоит признать, что кредиторы появились в сверхсложной ситуации. Во-первых, в особенности в начале кризиса, эффективность принятия аналогичных мер была весьма туманной, и многие банки придерживались мнения, что реструктуризация лишь продлит агонию заемщика, а кредитная организация в итоге понесет утраты.

Во-вторых, в соответствии с нормативам Центробанка, при проведения реструктуризации ссуды денежная нагрузка на кредитора возрастает, поскольку он обязан наращивать резервы по проблемным ссудам. В соответствии с указанию Центробанка №2156-У, при создании резервов банк вправе не учитывать уровень качества обслуживания кредита, но обязан учитывать денежное положение заемщика. Так, в случае если клиент подает прошение о реструктуризации займа, то кредит машинально исключается из портфеля однородных ссуд и по нему начисляются резервы, как минимум, в размере 51% от суммы кредита.

Для многих банков проведение масштабной реструктуризации было легко нереально по обстоятельству низкой капитализации, исходя из этого они начали разрабатывать личные программы реструктуризации кредитов, каковые разрешали им не отвлекать средства на создание дополнительных резервов. К примеру, изменяли график оплаты долга без оформления официальной заявки.

Мы рады, что отечественные активные действия спровоцировали ответную реакцию банков. Не смотря на то, что стоит признать: изначально с кредиторами у нас появился объективный конфликт. на данный момент, по нашим расчетам, банки реструктурировали около 5% ипотечных сумок.

— 5% — это официальная цифра?

— Это отечественная «усредненная» оценка. Кое-какие банки говорят, что они реструктурировали лишь 1% ипотечного портфеля. Те же банки, с которыми у нас налажен хороший информационный обмен, будут считаться, что данный показатель значительно выше и образовывает около 5%.

Сложность в оценке количеств реструктуризации появляется вследствие того что, как я уже сказал, банки применяют довольно часто «экзотические» схемы реструктуризации, каковые разрешают сократить денежную нагрузку на заемщика, не отражая это в собственной бухгалтерской отчетности и не увеличивая количеств резервов. Исходя из этого, в случае если в официальной отчетности количество резервов по реструктурированным ссудам образовывает 0,1%, то банк неимеетвозможности в открытых источниках заявить, что данный показатель не соответствует действительности.

— Какие конкретно конкретно «экзотические» схемы использовали банки?

— самая популярной «неофициальной» реструктуризацией есть выдача нового кредита (с «облегченным» графиком) на погашение ветхого. Эта схема получила популярность, по причине того, что формально проблемная ссуда наряду с этим гасится, а по новой ссуде создаются минимальные резервы.

Увлекательным был случай, в то время, когда два региональных банка договорились между собой осуществлять перекрестное кредитование клиентов для погашения просроченных займов. Хитрость в этом случае пребывает в том, что в случае если ссуда выдается на обслуживание второй ссуды, то по ней создается стопроцентное резервное обеспечение. Дабы обойти это требование Центробанка, партнеры выдавали простые потребительские кредиты проблемным клиентам, создавая минимальные резервы.

Фактически, это было отмечено кроме того статистикой ЦБР: при понижении общего объема кредитования необеспеченные ссуды сроком до года необычным образом выросли.

Но мы закрываем глаза на подобные «хитрости», так как отечественной целью есть не вскрытие «серых» схем реструктуризации, а подключение банков к работе по разрешения кризисной ситуации с проблемными кредитами вместе с страной. И у нас это оказалось. 5% — это хороший показатель.

— Неохота банков идти на реструктуризацию была позвана в основном необходимостью создания дополнительных резервов?

— Я бы назвал необходимость создания дополнительных резервов главной проблемой. Но неправильно заявить, что кредитные организации не шли на реструктуризацию. Напротив, они достаточно скоро включились в данный процесс.

Наряду с этим у каждого из них была собственная логика действий: кто-то пробовал, создавая личные программы реструктуризации, сэкономить на резервах, кто-то ставил перед собой цель сохранить клиентов, кто-то -«выправить» отчетность, а кто-то — кроме того взять дополнительный доход, поскольку реструктуризация делается на платной срочной базе.

Помимо этого, мы стремились улучшить условия проведения банками «открытой» реструктуризации. Так, мы поддерживали деятельный диалог с Центробанком и систематично информировали все информацию о ходе реструктуризации. В следствии Банк России принял Указание 2355-У по внесению трансформаций в положение №254-П, в соответствии с которому регулятор дал включать в портфель однородных ссуд реструктурированные кредиты размером до 6 млн рублей, даже в том случае, если денежное положение заемщика ухудшилось.

Так, Банк России практически узаконил реструктуризацию. Мы вычисляем это громадным достижением.

Первый стандарт комом

— Вы производили перерасмотрение Стандарт реструктуризации пара раз. Из-за чего вам много раз было нужно пойти на его «смягчение»?

— Нужно учитывать, что полтора года назад Российская Федерация в первый раз столкнулась с ипотечным кризисом. И в то время ни у кого не было готовых рецептов по устранению негативных денежных явлений. «Списать» кроме этого было неоткуда, поскольку российский рынок в некоторых вопросах принципиально отличается от западных.

К примеру, на зарубежных рынках существуют неофициальные доходы, но количества «серых конвертов» значительно меньше, и в том месте, в принципе, не привычны с таким понятием, как «справка о доходах по форме банка». Помимо этого, на Западе уровень капитализации финансовой системы значительно выше, и кредитор может себе позволить реализовать кредиты с дисконтом второму, более действенному игроку. Исходя из этого нам приходилось самостоятельно искать выход из ситуации , двигаясь фактически на ощупь.

Изначально у нас кроме того не существовало четкого портрета среднестатистического заемщика. Опираясь в основном на научную базу и статистику АИЖК, мы разрабатывали требования и собственные стандарты к типу и заёмщикам жилья. Но уже по окончании проведения первых сделок мы осознали, что не учли многих факторов.

К примеру, средний размер кредита по стране образовывает 1,5 млн рублей, а в АИЖК — 890 тысяч. Либо площадь ипотечного жилья была намного больше, поскольку по ипотечному кредиту в коммерческих банках по большей части приобретаются не «хрущевки», как в АИЖК, а современные квартиры в новостройках, имеющие совсем цены и другие параметры площади.

— Но не только АРИЖК, но и банки, возможно, были не готовы к реструктуризации?

— Вправду, кроме названных мной неприятностей — отсутствие и недостаток капитализации готовых стандартов проведения реструктуризации — существовала еще одна: отсутствие инфраструктуры для сопровождения проблемных ипотечных кредитов.

В случае если у больших игроков в потреб-кредитовании обслуживания системы и обеспечение поддержки кредитов стало составной частью процесса, то к ипотечному заемщику большая часть кредиторов относились как к надежному клиенту, которому не нужно дополнительное сопровождение. Но практика продемонстрировала, что ипотечный заемщик фактически ничем не отличается от «потребительского» заемщика: ему кроме этого необходимо каждый месяц напоминать о платежах, у него также будут появиться неприятности с платежеспособностью, и он кроме этого при происхождения значительных денежных неприятностей начинает прятаться.

Довольно часто банки, не имея нужной базы для работы с кредитами, по которым появилась просрочка на 91 сутки, подавали заявление в суд и ожидали, в то время, когда правоохранительные органы «обработают» заемщика. В большинстве случаев, в суде должник согласится с любыми условиями погашения кредита. В таких случаях содержится «мировая», и банк реструктурирует кредит, выдав новую ссуду на погашение проблемной задолженности с учетом набежавших пеней и штрафов.

Но это было на начальной стадии. К осени многие банки создали нужную инфраструктуру для обслуживания ипотечных кредитов, которая включает подразделения коллекшн, а в некоторых случаях — кредитные фонды, разные ПИФы, куда «переливаются» проблемные активы для «расчистки» балансов.

— И как популярны были такие «свалки» в виде ЗПИФов и фондов?

— По некоторым статистике, за год количество ЗПИФов выросло практически втрое. Но надзорные органы действенно выявляют случаи проведения «очистных» работ и пресекают, поскольку «исправленная» бухгалтерская отчетность не снимает с банка кредитных рисков.

Резервы в ущерб налогам

— Банки деятельно манипулировали уровнем просрочки. на данный момент картина как-то прояснилась?

— Вправду, динамику объёмов уровня и изменения просрочки созданных резервов иногда тяжело предугадать. К примеру, в конце прошлого года мы ожидали сокращения уровня просрочки по кредитам, поскольку обстановка на рынке начала стабилизироваться. Но данный показатель вопреки отечественным прогнозам вырос. Изначально, заметив, что отчетность ухудшилась, мы испугались. Но, проанализировав обстановку, узнали, что на отчетность повлияли не негативные кризисные явления, а полностью другие факторы.

Как мы знаем, Центробанк в течение прошлого года пара раз опускал ставку рефинансирования. Но, не обращая внимания на формальное понижение цены денег, ставки по кредитам для бизнеса и населения остались фактически без трансформации. Этот разрыв разрешил банкам взять большую прибыль, которой они, само собой разумеется, не торопились делиться. Для сохранения средств банки направили их в резервы. Но для повышения размера резервов по ссуде нужно ухудшить ее категорию качества.

Так, уровень качества портфеля ухудшилось, а резервы выросли.

Распознать подобные операции весьма легко: достаточно сравнить отчетность по РСБУ и по МСФО. В случае если РСБУ показывает минимальную прибыль либо кроме того убыток, а МСФО, наоборот, высокую прибыль (не смотря на то, что, увижу, МСФО значительно строже относится к учету рисков и резервов, чем РСБУ), то, значит, банк применял данную схему для сохранения излишней прибыли. Исходя из этого статистика, которую мы видим на данный момент во многих банках, к сожалению, не отражает настоящего состояния уровня просрочки в ипотеке.

— Но в случае если эти операции легко вычисляются, то из-за чего не используются никакие «карательные» либо «воспитательные» меры?

— Данное явление запрещено конкретно характеризовать как негативное. С одной стороны, «замораживание» средств отрицательно отражается на налоговых поступлениях. Но иначе, формирование сверхрезервов содействует повыше нию надежности финансовой системы. Что в данной обстановке ответственнее: надежность совокупности либо пополнение бюджета?

Я бы выбрал стабильность финансовой системы. К тому же нужно учитывать, что по мере разрешения кризисной ситуации резервы будут освобождаться, и тогда все налоги будут уплачены.

«Нехороший» ипотечный банк особенного назначения

— Количества реструктуризации начали понижаться?

— Непременно, новых заявлений на проведение первичной реструктуризации поступает меньше. Но неприятность содержится в том, что летом у большинства заемщиков завершится льготный период, предоставленный на протяжении реструктуризации. И ясно, что не все заемщики успеют исправить собственный денежное положение за это время. Западная практика говорит, что хорошим считается итог, в случае если восстанавливается хотя бы добрая половина реструктурированных кредитов.

на данный момент, по отечественным данным, число восстановившихся заемщиков (другими словами заемщиков, каковые самостоятельно произвели в банк первый платеж) по реструктурированным кредитам в рамках программы АРИЖК образовывает 65%.

— Какой количество заявок вы ожидаете в текущем году?

— Статистика говорит о том, что на данный момент обстановка начинается по оптимистичному сценарию, что мы создали в собственном бизнес-замысле. В нем мы предполагали, что за первичной реструктуризацией к нам обратятся 4,2 тысячи заемщиков. Вторичная реструктуризация потребуется приблизительно 5 тысячам заемщиков.

— Из-за чего все-таки было решено проводить повторную реструктуризацию? Изначально такая возможность не предусматривалась.

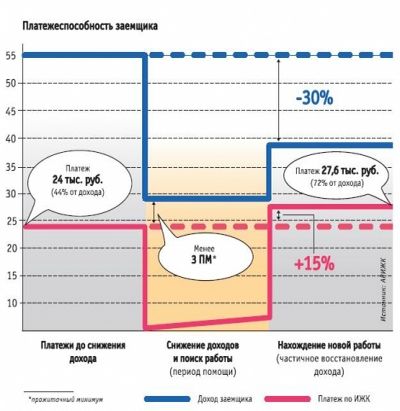

— Ответ о возможности проведения повторной реструктуризации мы приняли, проанализировав возможности трансформации доходов заемщиков, попавших в тяжёлую жизненную обстановку. Как мы знаем, что при выдаче ипотечного кредита любой кредитор в обязательном порядке вычислит два параметра: соотношение кредит/платёж и залог/доход. Соотношение показателей кредит/залог в среднем по стране образовывает около 67%, а платеж/доход — 45%.

Заемщик обращается в АРИЖК в том случае, если его доходы существенно уменьшаются. В этом случае мы принимаем на себя его кредитные обязательства перед банком, а он платит нам лишь проценты за практически выданные средства. В следствии нагрузка на заемщика в среднем понижается в 20 раз. Но неприятность содержится в том, что непременно льготный период заканчивается, и тогда заемщику нужно будет платить не только как и прежде, но еще и возвращать заем АРИЖК.

В следствии нагрузка делается выше той, которая была до реструктуризации, в среднем на 15%. Доходы же заемщика, как показывает статистика, восстанавливаются на отметке на 20-30% ниже докризисных. Исходя из этого в случае если раньше соотношение платеж/доход составляло 45% и заемщик имел возможность платить по кредиту, то по окончании окончания периода реструктуризации данный показатель вырастает до 70% и выше.

Ясно, что при таких условиях плата выясняется непосильной. Наряду с этим нужно учитывать, что приблизительно в половине семей по окончании получения ипотеки появляются дети.

Проанализировав эту статистику, мы решили дать заемщикам при необходимости возможность проведения повторной реструктуризации, дабы обратившиеся граждане имели возможность укрепить собственный денежное положение и твердо подняться на ноги. Наряду с этим при проведении повторной реструктуризации повышение долговой нагрузки происходить не будет. Мы понимаем, что при начисления процентов при повторной реструктуризации цена кредита станет через чур высокой.

А так как получение дохода не есть отечественной целью, то мы стараемся смягчать условия проведения реструктуризации. В случае если раньше отечественная ставка по Стабилизационному займу была равна ставке по главному ипотечному обязательству заемщика (в среднем это 13,4%), то с марта 2010 года ставка для тех, кто шесть месяцев не выбивался из графика платежей, делается равной 2/3 действующей ставки рефинансирования ЦБ. Кроме этого ставка по снова выдаваемым стабилизационным займам равняется 2/3 ставки ЦБ.

Это значит, что в итоге нагрузка на заемщика возрастет не на 15%, а всего лишь на 8%.

— Программы по реструктуризации второго и третьего уровня до сих пор трудятся в пилотном режиме?

— Да. Задержка у нас появилась на третьем уровне, поскольку согласовывалась форма и разрабатывалась документация по сотрудничеству с регионами. на данный момент нам думается, что самая гибкой в работе есть форма создания фонда арендного жилья.

Регионы на базе этого фонда смогут достаточно действенно создавать и развивать собственные программы по применению недвижимости, находящейся на балансе региона.

Согласно нашей точке зрения, это есть крайне важным и перспективным направлением. Дело в том, что в Российской Федерации довольно высокий процент собственников жилья, тогда как во всем мире соотношение арендного и собственного жилья образовывает примерно 50/50. Арендный фонд может стать другим вариантом ипотеки.

Наряду с этим мы понимаем, что на данный момент многие регионы испытывают недостаток средств и у них нет возможности внести уставные средства на развитие фонда. Исходя из этого мы готовы ре-ализовывать жилье в эти фонды, предоставив хорошую отсрочку и составив «мягкий» график платежей. на данный момент данный механизм мы прорабатываем среди них и с АИЖК.

Вторая неприятность содержится в механизме оценки активов. Ясно, что проблемные активы не смогут стоить 100%, а потому к ним должны использоваться дисконты. Именно на этом этапе у нас с банками и появились разногласия.

Согласно нашей точке зрения, размер дисконта в среднем обязан составлять 20-25% на втором уровне реструктуризации и 40-50% на третьем. Кредиторы, со своей стороны, заявляют, что не смогут реализовать актив по таковой стоимости, поскольку в этом случае у них появятся неприятности с капитализацией. Дабы урегулировать эту проблему, мы решили попытаться применять британский механизм реализации активов: использовать лишь экономический, а не бухгалтерский дисконт.

Для этих целей нам нужно будет выпустить особые акции с нерыночными купонами: для второго уровня — бумаги с купоном приблизительно 2/3 действующей ставки рефинансирования ЦБ, а для третьего — 1/3 ставки рефинансирования ЦБ. Так, мы выкупаем актив по номиналу 1:1, и у банка не появляется убытка в бухгалтерской отчетности. Само собой разумеется, при переоценке пара ухудшатся денежные результаты.

Но в случае если бумаге поставить «статус» «удержана до погашения», то убыток возможно списывать долями на целый срок. Тогда неприятность громадного дисконта исчезает.

— Одной из обстоятельств, по которой так и не был создан «нехороший» банк, стало то, что участники и регуляторы рынка не смогли договориться о размере дисконта, используемого к проблемным активам. В этом случае обстановка, возможно, может повториться.

— Как я уже сообщил, мы расходимся с банками в вопросе цены проблемных активов: мы двигаем банки к 25%-ному дисконту, а они справедливо говорят о 20%-ном дисконте.

Я признаю, что честный дисконт сейчас должен быть немного ниже того, что предлагаем мы. Во-первых, коэффициент соотношения кредит/залог по ипотечным сумкам, каковые к нам приходят, в среднем образовывает 67% — это высокий уровень обеспеченности по кредиту. Во-вторых, как показывает опыт, платежеспособность заемщиков неспешно восстанавливается.

Исходя из этого возможность того, что мы вернем деньги, высокая.

Сейчас банки готовы обсуждать возможность продажи активов с дисконтом в 20%. Но и нам, и участникам рынка ясно, что при покупке сумок обязан употребляться дифференцированный подход. Дело в том, что индекс цен на недвижимость совершил за последние пара лет дугу. И по сей день стоимости находятся на уровне середины 2007 года.

Так, кредиты «старше» 2007 года имеют не хорошее, а весьма хорошее обеспечение, поскольку недвижимость, которая находится по ним в залоге, возможно реализовать по заложенной в соглашении цене. Исходя из этого позиция банкиров, каковые говорят, что кроме того «нехороший» кредит, выданный в это время, стоит 100%, в полной мере честна. Кредиты 2008-2009 года, возможно, имеют нехорошее обеспечение, поскольку стоимости опустились, а потому их цена должна быть ниже.

Исходя из этого дисконт в 20%, что я именую, — это средний показатель по рынку. Увижу, что до 15% от цены актива мы можем заплатить «живыми» деньгами. Другими словами чем выше уровень качества кредита, тем лучшее финансовое предложение приобретает от нас кредитор.

Жизнь по окончании кризиса с новым именем

— Большая часть специалистов сходятся в том, что таковой стабилизиционый инструмент, как санация, обязан существовать неизменно. По вашему точке зрения, университет реструктуризации — это механизм стабилизиционый либо «повседневный»?

— В большинстве западных государств механизм реструктуризации действует на постоянной базе. К примеру, в Англии ипотечный заемщик может в любую секунду забрать себе платежные каникулы. Ясно, что за 10–20 лет нельзя исключать возможности, что в определенный момент у человека смогут появиться денежные сложности. Так, существует три главные обстоятельства, в следствии которых заемщик может «выбиться» из графика платежей. Первая — развод супругов, оформивших долгосрочный кредит.

Вторая обстоятельство — смена заемщиком места работы, поскольку время от времени может появиться временной разрыв в доходах. Третья обстоятельство — декретный отпуск, во время которого доходы семьи уменьшаются.

Так, во всемирной практике реструктуризация в далеком прошлом стала неизменно действующим инструментом. И на мой взор, у нас кроме этого целесообразно внедрить его на постоянной базе.

— А что будет с АРИЖК, в то время, когда обстановка на рынке стабилизируется? Как мы знаем, правительство и Центральный банк начали деятельно сворачивать меры по борьбе с кризисом.

— АРИЖК, в соответствии с определенной миссии, должно «оживить» реструктурированные кредиты, дабы они возвратились в обычный график платежей, а позже реализовать их рыночным кредиторам.

Закрытие либо ликвидация АРИЖК не есть проблемой. Но за время деятельности агентства у нас было создано и реализовано большое количество перспективных рыночных разработок. К примеру, технологии удаленного розничного кредитования.

Возможно, эти инструменты будут пользуются спросом не только во время «падения», но и во время развития рынка. АРИЖК возможно хорошей площадкой для отработки каких-то новых рисковых механизмов, каковые нельзя реализовывать на базе высокорейтингового АИЖК

на данный момент мы не ставим себе широкие горизонты планирования. Так как со временем если не во всем АРИЖК, то в некоторых его блоках необходимость может отпасть.

— Другими словами структура АРИЖК в посткризисный период может измениться?

— До тех пор пока рано об этом сказать, но может измениться не только структура, но и наименование.

— Вы много раз говорили о том, что получение прибыли не есть целью АРИЖК. Но прошедший год вы закончили в громадном плюсе. Каких результатов вы ожидаете в текущем году?

— Вправду, прошедший год мы завершили с высокой прибылью — 274 млн рублей, которая разъясняется избыточным уставным капиталом. Но я повторюсь, что избыточным капитал был не вследствие того что отечественные расчеты были неточными (мы изначально говорили приблизительно о такой же цифре), а по причине того, что нам удалось запустить рыночные механизмы и большую часть нагрузки кредиторы приняли на себя. Вся прибыль, которую мы взяли по результатам прошлого года, будет направлена в резервы, потому, что следующие два года будут для нас сверхсложными с позиций работы с нашим портфелем.

В случае если сказать о показателях этого года, я не берусь прогнозировать результаты, не смотря на то, что в бизнес-замысле мы поставили себе цель выйти в ноль.

— Учитывая, что при реструктуризации средства предоставляются на возвратной базе, возможность того, что вы уйдете в минус, возможно, низкая.

— Это не совсем так. В соответствии с отечественным расчетам, при соотношении кредит/залог 71% при реализации объекта недвижимости (в том случае, если заемщик так и не смог войти в график) денег хватит и кредитору, и нам. При соотношении кредит/залог 84% мы несем 100%-ные убытки.

Наряду с этим напомню, что в среднем по стране данный показатель на данный момент образовывает 67%.

— По вашему точке зрения, ипотечный рынок изменится по окончании кризиса?

— Я наблюдаю на будущее ипотечного рынка с оптимизмом. Кризис имел не только негативные, но и хорошие последствия для нас. Во-первых, кризис продемонстрировал заемщикам, что ипотека — это не страшно. Сперва, само собой разумеется, по рынку ходили страшилки, что заемщики смогут всего лишиться.

Но государство заняло активную позицию по спасению ипотечных заемщиков, а за ним и банки начали предпринимать меры по помощи собственных клиентов.

Во-вторых, для развития и восстановления ипотеки во время кризиса показалось большое количество хороших инструментов, каковые разрешили опустить ставку по кредитам. В первую очередь это механизм ипотечного страхования и участие ВЭБа в ипотечном кредитовании как наибольшего инвестора. Исходя из этого я считаю, что в среднесрочной и долговременной возможности у ипотеки хорошее будущее.

Но на очереди стоят еще пара неприятностей, каковые нужно решить. Это, в первую очередь, ввод нового жилья и понижение цены за квадратный метр, и увеличение доходов населения.