Хранят верность

Вклады — не самый увлекательный источник денег для банка и не самое прибыльное размещение для граждан. Но… // Таисия Мартынова, Банковское обозрение, №8, август 2006 г.

Банки все чаще хвастают успешными заимствованиями на внешних рынках, и уже кроме того на внутреннем рынке, под маленькой процент. Депозиты частных лиц как пассив обходятся банкам дороже. Иначе, и для вкладчика проценты по вкладам не так уж высоки, дабы покрыть хотя бы инфляцию, — имеется сейчас варианты инвестироватьи увлекательнее. Значит ли это, что банки и вкладчики сейчас друг другу не удачны?

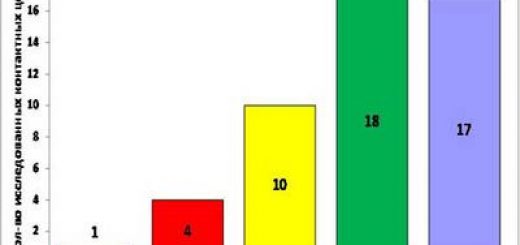

Рынок дает вразумительный ответ: с мая прошлого года по май текущего количество рынка частных вкладов вырос практически на 50%.

Так желают клиенты

Банковские специалисты растолковывают длящийся поступательный рост количества вкладов населения (см. графики) тем, что банк и вкладчик остаются приятель для приятеля самые стабильными партнерами, не смотря на то, что и банк в состоянии отыскать ресурс недороже, и физлицо может разместить собственные средства значительно прибыльнее.

«Вкладчики — это стабильная ресурсная база, — поделился собственными мыслями с «БО» начальник розничного департамента Банка Москвы Роман Воробьев. — Кроме того при каких-то колебаний на рынке большинство вкладчиков не бежит снимать собственные деньги. А иные кредиторы, среди них и зарубежные, смогут и настойчиво попросить досрочного выполнения обязательств».

Глава департамента розничных работы и продаж с клиентами, вице-президент Альфа-Банка Алексей Марей такого же мнения придерживается, что кроме того для больших банков, каковые смогут привлечь финансовые ресурсы на Западе по более удачным ставкам, вклады частных лиц остаются одним из инструментов фондирования, инструментом диверсификации рисков.

И обстоятельства те же: при трансформации обстановки на рынке привлечение капитала на Западе выясняется на грани. Банк, не завлекавший средства частных лиц во вклады, может столкнуться с отсутствием ресурсов. Исходя из этого депозиты частных лиц до тех пор пока сохраняют собственный значительное значение в качестве банковских пассивов.

Исторически так сложилось, что в Российской Федерации люди больше склонны к средствам, чем к судьбе в долг. И сейчас количество банковских клиентов-вкладчиков в разы превышает количество заемщиков. «Посмотрите, — говорит А. Марей (Альфа-Банк), — сейчас все банки уверяют: Мы желаем развивать кредитование, ипотеку…, но от депозитов никто не отказывается, по причине того, что это так же, как и прежде весьма востребованная услуга со стороны клиентов.

А также те банки, каковые изначально делали ставку не на вклады населения, а на кредиты, кредитные карты, сейчас развивают депозитное направление — по причине того, что так желают клиенты. Одним из показательных примеров в этом смысле есть Ситибанк. Сначала он не ставил собственной целью привлечение депозитов и как следствие имел весьма низкую ставку, а на данный момент ставки Ситибанка по депозитам уже только чуть ниже рынка».

Наибольшие российские банки, фавориты розничного рынка и универсальные кредитные организации наращиваютколичества вкладов. Сбербанк, планово уменьшающий собственную долю этого рынка, однако, в прошедшем сезоне увеличил депозитный ресурс более чем на четверть, Банк Москвы — практически в полтора раза, Внешторгбанк — на 80%, Росбанк — в два раза, «Уралсиб» — практически в три раза. Номос-Банк (согласно данным ЦЭА «Интерфакс») в прошедшем сезоне увеличил количество вкладов в пять раз!

Вряд ли такие результаты были достигнуты лишь за счет обслуживания средств самых состоятельных клиентов в режиме private banking. И уж само собой разумеется, не благодаря пенсионерам, людям старшего возраста, привыкшим сберегать и делать накопления посредством банков, а правильнее — одного банка. Главная клиентура, со стороны которой сейчас пользуется спросом все разнообразие депозитов, утверждают банкиры, — это средний класс.

Очевидно, самые состоятельные люди кроме этого пользуются банковскими депозитами, но по большей части деньги в банк несут люди, каковые накопили десяток-второй тысяч долларов и знают, что держать такие деньги дома некомфортно. Не желают рисковать.

Бизнес на вкладах

Итоги прошлого года и длящийся рост количеств вкладов в первом полугодии этого года (8% на 1 мая) показывают, что в отношениях вкладчиков и банков сохраняется экономическая целесообразность. Паевые фонды соблазняют инвесторов большой доходностью, но весной фондовый рынок убедительно продемонстрировал, что последние деньги в ПИФы нести не следует. Банки же с уверенностью нажимают на идея, что депозиты — это не метод получения дополнительного дохода, а средство сохранения денег.

Не утратил — значит, уже купил.

И, Наверное, данный довод думается частным вкладчикам убедительным. На протяжении исследований рынка, совершённых «Внешторгбанком Розничные услуги», стало известно, что, выбирая между выгодой и надёжностью, большинство опрощеных из целевой аудитории банка предпочтет как раз гарантии сохранности и комфортные для себя условия обслуживания вклада — к примеру, возможность пролонгации без яркого визита банка, ведение расходных операций либо ежемесячного получения процентов.

Многие банки на данный момент производят перерасмотрение линейки вкладов, предлагая населению менее прибыльные, но более эргономичные вклады с сервисными функциями, а также с «прикреплением» пластиковой карты как средства доступа к счету. Любая сервисная функция понижает доходность вклада для его обладателя в среднем на 0,25% годового дохода, но сервис пользуется популярностью.

Банкиры уверенны, что увеличения ставок по вкладам ожидать не следует. В первом полугодии ставки выросли в среднем на 0,2 – 0,3 процента, что связано с трансформацией условий привлечения депозитов в Сбербанке. Но ставки по кредитам падают, и специалисты не видят возможностей предстоящего роста депозитных ставок.

Как сообщил по этому поводу Роман Воробьев (Банк Москвы), привлечение вкладов — не самоцель. Основное для банка — разместить привлеченные средства в соответствии со сроками и заявленной доходностью. В случае если банк предлагает депозиты на 30 дней, значит, ему необходимы «маленькие» деньги.

В случае если банк обещает 12 – 13% годовых, значит, у него имеется потребитель на эти средства, готовый заплатить за их применение еще больше.

Следовательно, банки, каковые завлекают сейчас вклады под 8–10% на срок полгода-год, имеют возможность действенно разместить эти средства. Заместителя начальника развития и управления методологии пассивных и комиссионных операций «Внешторгбанка 24» Юлия Китник прокомментировала для «БО» изменение депозитной линейки «ВТБ 24».

За Сберегательным банком ВТБ значительно сократил количество видов депозитов (Сбербанк вместо 20 видов организовал пять условий размещения средств, ВТБ сократил депозитную линейку приблизительно в два раза). Сбербанк на протяжении реструкуризации депозитной линейки поднял ставки на 0,75–2%, новые условия Внешторгбанка специалисты также оценивают, как более удачные для вкладчика, соответственно, как менее удачные для банка.

Но, по словам Ю. Китник, взвешенная и верная политика в данной области может привести к результату, удачному и для банка, и для его клиентов. «При разработке новой линейки вкладов нами были учтены главные требования вкладчиков к условиям и банкам накопления, что и разрешило нам создать банковский продукт, востребованный на рынке и необременительный для банка, — утверждает специалист «ВТБ 24». — Наряду с этим цена ресурсной базы банка не только не увеличилась, а начала устойчиво понижаться». А прирост средств частных лиц за первый месяц работы новой линейки составил 19%.

Еще одной точкой сопряжения заинтересованностей банка и вкладчика на сегодня являются комбинированные продукты, так именуемые инвестиционные депозиты, в то время, когда часть средств клиент размещает во вклад, а часть — в ПИФ, в облигации либо акции. Клиенты так диверсифицируют риски и свои вложения, а банки имеют возможность получить повышенную доходность для вкладчика и для себя.

Более сложный, технологичный, структурированный депозит предполагает, что все средства вкладчика будут размещены на фондовом рынке. Большинство — в консервативные бумаги, дающие стабильный доход, меньшая — в опционы на какой-либо базисный актив, в качестве которого смогут выступать нефть, золото, фондовые индексы, товарные либо валютные фьючерсы. Но порог вхождения на рынок структурированных либо инвестиционных депозитов высок — от нескольких тысяч долларов.

Это предложение для «продвинутой» публики. Возможно, той же, что играется с ПИФами.

«В целом же, — говорит Алексей Марей (Альфа-Банк), — создание громадного количества сложных продуктов неэффективно. Я имею в виду продуктовую линейку, в которой большое количество видов депозитов по условиям и срокам привлечения. В них путаются и сотрудники банка, и сами клиенты.

Сейчас банкам необходимо практически три–пять типов депозитов, каковые удовлетворят потребности их клиентов на 95–98%».

Разумеется, что банки стремятся и довольно часто достигают некоего равновесия заинтересованностей вкладчиков и собственных собственных. В складывающейся совокупности условий тарифов средств и привлечения населения депозиты остаются привлекательным ресурсом, а банки — надежным и эргономичным партнером в деле накопления и сбережения средств.

Предстоящему формированию рынка депозитов послужит повышение размера страхового возмещения по вкладам до 190 тыс. рублей в 2006 году и вероятное увеличение до 280 тыс. рублей в 2007 году (более 6 и 10 тыс. долларов соответственно). Но эти же сохранности средств и гарантии стабильности дают банкам основания к понижению ставок. А принятие закона о безотзывных вкладах сделает понижение ставок на все другие виды вкладов неизбежным.

вкладчикам и Банкам предстоит новый поиск «точки взаимовыгодности».

Справка «БО»

Настоящую хорошую доходность вклады продемонстрировали лишь в июне

По результатам первого полугодия 2006 года настоящая рублевая доходность всех годовых банковских депозитов осталась отрицательной. Платежеспособность рублевых вкладов наряду с этим за январь–июнь сократилась на 1,4%, тогда как вклады в евро и долларах утратили 3,5 и 8,56% соответственно.

самая высокую настоящую рублевую доходность продемонстрировали вложения в недвижимость. Благодаря росту цен на рынке недвижимости в течение первой половины 2006 года доходность составила 29,4%.

Границы настоящей рублевой доходности для ПИФов по результатам полугодия составили: от –6,35 до 32,8% для фондов смешанных инве- стиций; от –18,2 до 49,5% для фондов акций и от –13,8 до 3,2% для фондов облигаций.

В июне в первый раз в 2006 году все вклады в рублях продемонстрировали хорошую настоящую доходность, которая составила 0,09–0,5% в зависимости от сроков вложения. Данный показатель связан со понижением инфляции до 0,3% в июне.

Маленькое упрочнение американского доллара по отношению к рублю, имевшее место в июне, разрешило подрасти платежеспособности долларовых вкладов на 0,36–0,62% в зависимости от сроков вложения. Вклады в евро по окончании трех месяцев лидерства ввиду отрицательной курсовой динамики в июне обесценились на 1,67–1,92%.

Еще больше утратили обладатели наличных сбережений в евро, чья платежеспособность за месяц сократилась на 2,2%. Платежеспособность американской валюты кроме того мало выросла (на 0,05%). Но таковой динамики определенно не достаточно для того, чтобы компенсировать утраты предшествующих периодов.

За полгода 2006 года наличные долларовые накопления обесценились на 11,44%, а накопления в евро — на 6,45%.

Источник: ЦМЭИ БДО Юникон

Опыт фаворита

Андрей Казьмин, президент, главаСберегательного банка РФ

Депозиты — это классический сегмент развития для Сберегательного банка. Чистый прирост вкладов за прошедший год превысил 300 млрд рублей.

В феврале была радикально поменяна эта линейка продуктов: вместо 20 видов вкладов у нас появилось пять, были значительно поменяны условия открытия депозитов, они стали более понятными. Были подняты ставки для самый социально значимых вкладов и по вкладам с долгими сроками хранения. Результаты мы оцениваем как хорошие: с февраля мы кроме этого видим устойчивый прирост депозитов, в первую очередь на рублевые квитанции, что разъясняется активной дедоллоризацией экономики.

На сегодня в Сбербанке около 82% вкладов приходится на рублевые вклады, и эта тенденция сохраняется . Дабы сделать вклады более привлекательными, мы готовим последовательность технологических трансформаций для отечественных вкладчиков, о которых возможно будет сказать, в то время, когда работа будет закончена.