Методы оценки кредитоспособности: встречают по одежке

Все банки заинтересованы в привлечении наибольшего числа постоянных клиентов, среди них и тех, кто предпочитает пользоваться кредитными продуктами. Но к тому же, как мы знаем, ни один банк не выдаст ссуду ни юридическому, ни физическому лицу, в случае если сочтет, что соглашение с этим клиентом может обернуться невозвратом денег. Банки всех государств в работе пользуются определенными методиками оценки кредитоспособности будущих заемщиков.

Под кредитоспособностью понимается форма выполнения обязательств по кредитному соглашению, а несложнее говоря, свойство заемщика в срок погасить и главный долг по кредиту, и проценты по нему. платёжеспособность и Кредитоспособность – понятия различные. В случае если платежеспособность подкрепляется уже сделанными платежами, то кредитоспособность показывает, что заемщик сможет возвратить деньги в ближайшее время.

Уровень кредитоспособности клиента определяет степень частного риска банка при выдаче ему ссуды определенного размера.

Мировая практика традиционно опирается на следующие параметры определения кредитоспособности клиента: его темперамент, свойство занимать финансовые средства, свойство получать деньги для предстоящего погашения ссуды, наличие капитала ил другой формы обеспечения кредита, и условия совершения кредитной сделки и законодательная база деятельности заемщика.

Для чего нужен скоринг

Русский финансовая система для оценки кредитоспособности заемщиков — физических лиц значительно чаще пользуется методикой, именуемой скорингом. Она предполагает оценку кредитоспособности заемщика на базе собранной о нем информации, причем учитываются не только благосостояния и уровень дохода потенциального клиента, но и его человеческие качества.

Скоринговый метод запускается в тот момент, в то время, когда заемщик заполняет анкету-заявление на выдачу кредита и показывает в том месте собственные индивидуальные эти. В большинстве случаев в анкете нужно указать фамилию, отчество и имя заемщика, размер, срок и цель испрашиваемой ссуды, сведения о сроке и месте работы, размере заработной платы и иных доходов, домашнее положение и без того потом. Сущность скорингового способа пребывает в том, что все сведения оцениваются по балльной совокупности.

Сумма всех баллов и образовывает настоящую оценку кредитоспособности заемщика.

Кроме скоринговой методики многие банки используют схему оценки кредитоспособности на базе сбора детализированной информации. Банк может спросить состоянием имущества клиента, к примеру, наличием личного автомобиля и собственного жилья, размером доходов клиента и каждого из участников его семьи, наличием налоговых долгов. Не следует удивляться, в случае если последуют вопросы об квалификации и уровне образования.

Самые дотошные банки в обязательном порядке попытаются раздобыть сведения о физическом состоянии человека, а также данные о том, занимается ли он спортом, имеет ли хронические болезни и без того потом. Помимо этого, кредитные специалисты оценят и его наружность – манеры, почетные должности, степень откровенности и тому подобное.

Как начисляются баллы

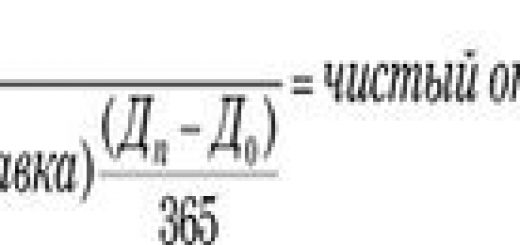

Факторы кредитного риска оцениваются по так называемой совокупности Дюрана, названной так по имени американского экономиста, что в первый раз внес предложение высчитывать кредитные риски как раз таким методом. При начислении баллов употребляются самые разные коэффициенты. Так, при оценке возраста заемщика ему с двадцатилетнего возраста начисляется 0,1 балла за любой прожитый год. Дамам выставляют дополнительно 0,4 балла, мужчинам 0 баллов.

Еще по 0,042 балла возможно взять за ежегодно, прожитый в том городе, где заемщик планирует получить кредит. Профессии с низким риском для жизни и здоровья оцениваются в 0,55 баллов, с высоким риском – в 0 баллов, а все остальные профессии принесут своим обладателям при оформлении кредита 0,16 баллов. Банки уважают людей, продолжительно трудящихся на одном и том же месте: за ежегодно постоянного стажа дадут еще по 0,059 балла.

Наличие банковского счета оценивается в 0,45 балла, недвижимости – в 0,35 балла, страхового полиса – в 0,19 баллов. На настоящее получение ссуды смогут претендовать заемщики, собравшие 1,25 балла. Те, у кого показатели ниже, кредитоспособными клиентами не считаются.

Светлана Усанкова