Надзор: помочь нельзя мешать

Проверка действий банков по реализации закона «О противодействии легализации (отмыванию) доходов, взятых преступным методом, и финансированию терроризма» (закон о ПОД/ФТ) стала одной из основных функций Банка России и в один момент предлогом для острых распрей между регулятором и кредитными организациями.

По окончании принятия закона о ПОД/ФТ Банк России отозвал лицензии более чем у ста кредитных организаций как раз по обстоятельству невыполнения требований данного закона. Увидим, что формально главным уполномоченным органом по противодействию легализации преступных доходов в стране есть Росфинмониторинг, в соответствии с информации которого, около 90% поступивших во выполнение закона о ПОД/ФТ сообщений направлено коммерческими банками. Это говорит и о повышенной сознательности банков, и о твёрдом прессинге со стороны ЦБ.

Справедливости для направляться подчернуть, что Российская Федерация на этом пути не одинока. Противодействие отмыванию преступных доходов рассматривается на данный момент как приоритетное направление борьбы с оргпреступностью во многих государствах мира и делается все более значимым предметом контроля в банковской сфере всех высокоразвитых стран. И все же время от времени появляется чувство, что и тут мы «в первых рядах планеты всей».

Не обращая внимания на жёсткость наказаний и постоянное усиление контроля (впредь до отзыва лицензии), выполнение закона о ПОД/ФТ в банковской совокупности на большом растоянии от идеала. И дело не в «закононепослушности» банков.

Один из базисных правил FATF, на котором строится совокупность противодействия легализации преступных доходов, требует от банка «знать собственного клиента». Советы Банка России от 13.07.2005 №99–Т по разработке кредитными организациями внутренних правил указывают на изучения клиента и необходимость идентификации банка, тогда как закон применяет лишь термин «идентификация». Помой-му похожие понятия, но подобное дополнение на деле предполагает значительное расширение обязанностей банка по сбору информации об операциях иных сведений и клиента о нем.

Регламентация в данной сфере всегда ужесточается. других документов и Писем ЦБ, которые связаны с выполнением закона о ПОД/ФТ, возможно насчитать уже более десятка. А уж ежедневная практика региональных управлений ЦБ подчас доводит требования о сборе информации до вздора.

Так, банкам настоятельно рекомендуется приобретать от клиентов соглашения, акты выполненных работ, счета-фактуры, балансы, товарно–транспортные накладные, таможенные документы, налоговую отчетность (с отметкой налоговой администрации, не смотря на то, что сейчас все больше организаций отправляет эту отчетность с применением телекоммуникационных средств без бумажных носителей) и другое. Возможно, не так долго осталось ждать банк будет должен потребовать от клиента, торгующего, к примеру, бетоном, его образцы с целью проверки соответствия качества товара соглашению о поставке. Вопрос о том, в состоянии ли эксперты банка, имеющие пара навыки и иное образование, совладать с качественным анализом аналогичной информации, Национальный банк, наверное, не весьма тревожит.

Увидим, что требование банка о предоставлении таких документов не базируется на законе. Указания, письма и иные нормативные, а тем более рекомендательные либо разъясняющие документы ЦБ на клиентов банков не распространяются. При отказа клиента от предоставления запрашиваемой информации банк может только, ссылаясь на внутренние документы, настойчиво попросить расторжения контракта банковского счета, и отказать в открытии счета либо в проведении операции по счету.

Кроме того, что это противоречит самой сути банковской деятельности (любой банк заинтересован в повышении их операций и числа клиентов), но к тому же подобные действия банка вступают в несоответствие с Гражданским кодексом, что не предусматривает отказ от обслуживания клиента в одностороннем порядке. Неслучайно уже показались первые судебные процессы по искам клиентов банков, связанным с этими действиями банкиров.

Столь же неоднозначной есть и настоятельная совет ЦБ при открытии счета контролировать наличие у клиента свидетельства о собственности, договора аренды либо иного правоустанавливающего документа на заявленное в качестве местонахождения помещение. При регистрации либо перерегистрации компании не нужно воображать документы, подтверждающие какие-либо права на помещение, являющееся юрадресом компании.

Закон о ПОД/ФТ кроме этого требует только установление адреса местонахождения юрлица. Более того, от банков требуют контролировать фактическое наличие аккуратного органа клиента по адресу регистрации компании, а также методом выезда на место. Не секрет, что, зарегистрировав компанию по какому-то адресу, включая адрес местожительства генерального директора, компании, в особенности средние и малые, в будущем ведут бизнес в другом офисе.

Законодательство не требует от них обязательно приводить в соответствие адрес фактического местонахождения (контор возможно и пара) и адрес регистрации. Достаточно иметь возможность приобретать по адресу регистрации корреспонденцию.

Закон установил достаточно размытые параметры операций, по которым обязана документально фиксироваться информация. Это «запутанный либо необыкновенный темперамент сделки, не имеющей очевидного экономического смысла либо очевидной законной цели; несоответствие сделки целям деятельности организации, установленным учредительными документами». Многие сделки совершаются предпринимателями, к примеру, с целью законной минимизации налогов, неестественного создания дополнительных обязательств и т.п.

Они не имеют наряду с этим никакого отношения к легализации преступных доходов либо к финансированию терроризма, не смотря на то, что в некоторых случаях и смогут попадать под указанные параметры.

Непременно, выявлять уход от налогов, в особенности нелегальный, нужно. Но это очевидно дело налоговых либо во многих случаях МВД, а не банков. Несоответствие деятельности организации учредительным документам по большому счету не есть нарушением каких-либо законодательных норм, потому, что они не требуют перечисления в уставе либо учредительном контракте всех вероятных направлений бизнеса.

Довольно часто деятельность компании со временем изменяется либо диверсифицируется, и никакие нормы закона не требуют при таких условиях обязательно вносить трансформации в учредительные документы, в особенности в случае если новые виды деятельности не являются лицензируемыми.

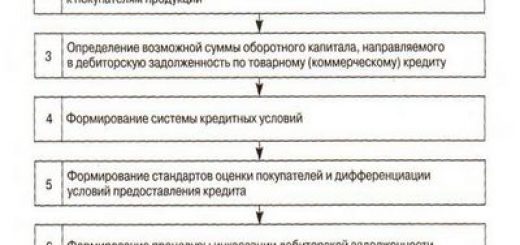

По окончании принятия Положения Банка России от 19 августа 2004 г. №262–П банки в целях ПОД/ФТ должны идентифицировать не только сами компании, но и их выгодоприобретателей. Подобное вынужденное чрезмерное любопытство банка в отношении собственных клиентов неизбежно порождает конфликт между клиентом и банком.

В нормативные документы изначально заложены основания для большого субъективизма в принятии ответов. Так, законом о ПОД/ФТ предусмотрено, что в случае если у работника банка при реализации программ внутреннего контроля появляются подозрения, что какие-то операции осуществляются в целях легализации преступных доходов либо финансирования терроризма, то кредитная организация обязана направлять в Росфинмониторинг сведения о таких операциях независимо от того, относятся ли они к операциям, подлежащим обязательному контролю.

Увидим, что у эксперта банка подозрения смогут не появиться, а контролирующему из ЦБ сделка покажется странной с соответствующими последствиями для банка. Дабы избежать этих рисков, банки выработали неформальное правило: «стучать в Росфинмониторинг по любому предлогу». В следствии осуществляющий контроль орган выясняется перегруженным информацией, а также не имеющей отношения к его функциям.

ужесточение требований и Постоянное расширение к банкам в связи с реализацией закона о ПОД/ФТ ложится на них тяжелым бременем, а также быстро увеличивая затраты кредитных организаций. Кроме содержания дорогостоящего штата сотрудников, занимающихся идентификацией сделок и клиентов, направлением сообщений в Росфинмониторинг, банки несут большие затраты на нужное компьютерное и программное обеспечение и телекоммуникационное оборудование.

При громадном количестве операций обнаружение подлежащих контролю сделок приходится автоматизировать. Сообщения особенным образом формируются, подлежат шифрованию, передаче по особым линиям связи и т.п. Подобный рост затрат в условиях понижения сейчас рентабельности банковского бизнеса сам толкает банки на не в полной мере законные операции для получения дополнительного дохода.

Особенно остро эта неприятность стоит у средних и малых банков.

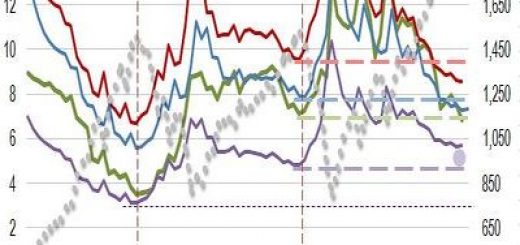

Увлекшись контролем за соблюдением требований закона о ПОД/ФТ, ЦБ по признанию самих его экспертов ослабил классический банковский надзор. Повышенное внимание уделяется таким косвенным параметрам как коэффициент оборачиваемости денежных средств. Увидим, что в аналогичных операциях нет ничего противозаконного, а соотношение остатков и оборотов на счете клиента по большей части зависит от специфики его деятельности.

Так, у торговых либо посреднических организаций оно неизменно довольно выше. В силу естественной неравномерности операций клиентов данный сугубо расчетный показатель, в особенности у маленьких банков, подвержен колебаниям, за которыми как правило нет какого-либо экономического содержания. Но ЦБ настойчиво требует объяснений этих колебаний.

Вопрос банка о том, каким должен быть уровень этого показателя, и как банк в рамках закона может на него воздействовать, в большинстве случаев, остается без ответа. Это конечно, потому, что этот показатель не входит в число установленных законодательством необходимых нормативов. Оказывать влияние на него банк может только, неправомерно отказывая клиентам в проведении операций, что неизбежно закончится утратой клиента и/либо судебными исками с его стороны.

Закон о ПОД/ФТ возлагает на банк обязанность документально фиксировать и воображать в Росфинмониторинг определенные законом сведения по операциям с финансовыми средствами либо иным имуществом, подлежащим обязательному контролю не позднее рабочего дня, следующего за днем совершения операции. Нарушением считается не только неотправка сообщения, но и направление его с формальной неточностью, каковые практически неизбежны, учитывая сложность технических отправки сообщений и процедур формирования. Подобная сжатость сроков не имеет разумных оснований, а только формирует в банке дополнительный риск и ненужную нервозность неточности.

Банки неслучайно выступают в протест чрезмерной строгости требований, которые связаны с законом о ПОД/ФТ. Как указывалось выше, нарушение этого закона стало сейчас главной формальной обстоятельством для отзыва у банков лицензии, что ведет к принудительной ликвидации банка с неизбежным ущемлением прав акционеров, кредиторов, вкладчиков и клиентов банка.

Представляется серьёзным обеспечить реализацию наказания соразмерности и принципа нарушения, выяснить в законодательстве исчерпывающий список оснований для отзыва лицензии. Нужно указать, что основанием для «высшей меры» наказания банка есть неоднократное значительное нарушение его требований в течение определенного промежутка времени. Существенность нарушения представляется очень важной.

К примеру, чуть ли в нее может входить нарушение сроков отправки сообщений.

Сам закон о ПОД/ФТ еще далек от совершенства. Так, в соответствии со ст. 6 закона банк обязан информировать в Росфинмониторинг о последовательности операций клиента в течение 3 месяцев по окончании его регистрации. Под данный критерий подпадает, к примеру, операция по размещению средств с текущего счета на депозитный в том же банке.

Ясно, что тут речь не идет ни об отмывании средств, ни о финансировании терроризма.

Приведу еще один пример. Я взял официальное письмо из МГТУ Банка России о том, что сдача такой-то формы отчетности по валюте задержана вашим банком — дальше прошу внимания — на одну 60 секунд! Само собой разумеется, поругал собственных айтишников: как же так, дескать?

А они в ответ: «Андрей Алексеевич, легко у МЦИ сервер на 2 60 секунд торопится, мы по большому счету по исходящим передали на 60 секунд раньше». Само собой разумеется, я разрешил приказ передавать на час раньше. Но какое количество трудов ушло на эту «одну 60 секунд»: сотрудник письмо писал, спецбанковская почта его возила, документ ДСП, я подшил, они подшили, я ответил, продолжительно излагал им о принятых мною мерах и без того потом.

Мне думается, это пример полного вздора отечественного банковского надзора.