Рейтинговый обзор: операции банков с драгметаллами

Каждая пятая русский кредитная организация может выполнять сделки с драгметаллами, но часть их в активах финансовой системы всего 0,25%.

на данный момент 207 банков имеют лицензии на операции с драгоценными металлами. Для торговли памятными монетами из драгметаллов лицензия не нужна, и они отражаются на вторых квитанциях. Примечательно, что счета драгметаллов в собственных балансах имеют около 130 банков, ненулевые остатки на 1 декабря – 108 банков, а вложения более 10 млн. рублей – 65 банков. Другими словами менее половины кредитных организаций, имеющих «драгоценную» лицензию, реально заинтересованы в развитии данного направления в собственном портфеле.

Да и по большому счету, из года в год количество банков, деятельно трудящихся на этом рынке, понижается. Отчего же операции с драгоценными металлами не весьма популярны в денежном сообществе?

Привлекательность того либо иного актива для банков определяется несколькими показателями. Главные критерии – это доходность, риск и ликвидность утраты цены вложений. С ликвидностью золота, в особенности в безналичной форме, неприятностей нет. Доходность зависит от множества факторов. Тут серьёзны наличие команды и стратегия управления специалистов, определяющих продажи металла и моменты покупки. С этим же связан и риск утраты начальной цене.

Дело в том, что при неграмотном управлении позицией по драгметаллам в полной мере вероятно получение ощутимого убытка.

«Этот рынок очень привлекателен», – уверен Дмитрий Потапков, помощник главы управления драгоценных металлов Промсвязьбанка. «Самое основное в развитии каждого направления банковской деятельности – наличие интереса со стороны клиентов, – продолжает Станислав Филиппов, глава управления операций на денежных рынках Русь-Банка. – Соответственно, банки, обслуживающие фирмы, находящиеся в цепочке добыча-переработка-экспорт, удачно обслуживают и потоки, которые связаны с перемещением металла».

«Работа с драгметаллами разрешает банку заявлять о том, что он универсальный, предоставляет целый спектр одолжений», – поясняет Станислав Волков, начальник отдела рейтингов кредитных университетов «Специалист РА». «Но издержки работы с драгметаллами в физической форме достаточно громадны, исходя из этого данный тип активов не весьма популярен», – заключает он. Быть может, потому на рынке не так много важных игроков.

Борьба за золото

Драгоценные металлы в целом возможно увлекательны банкам, связанным с золотодобытчиками, и большим кредитным организациям, каковые смогут себе позволить завлекать железные вклады дешевле, чем простые депозиты. Однако 62% вложений в драгметаллы приходятся на ветхий хороший Сбербанк (см.обязательства и Активы в драгметаллах). Во-первых, у фаворита рынка замечательные денежные ресурсы. Во-вторых, Сбербанк владеет самой большой в стране филиальной сетью.

Она охватывает кроме того самые отдаленные северные и восточные районы России, на каковые приходится главной количество добычи золота.

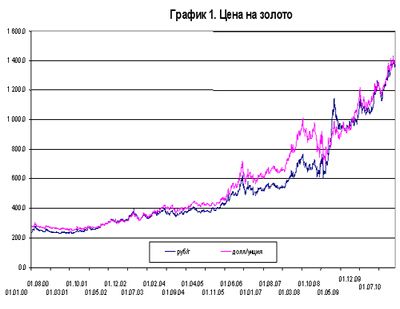

За последние три года количества драгметаллов в балансах увеличились в четыре раза, а у Сберегательного банка – в пять раз. За восемь лет рынок вырос практически в 20 раз. Этому имеется простое объяснение: В первую очередь двухтысячных годов главной драгметалл – золото – лишь дорожал. За последние 10 лет цена золота в долларах увеличилась более чем в 5 раз.

Мало найдется акций, каковые продемонстрировали бы подобный рост. Да и по большому счету, напомним, как российский фондовый рынок провалился в 2008 году, тогда как золото всего лишь чуть замедлило рост.

Таблица 1. Драгоценные металлы в банковских балансах, млн. рублей

| Активы в драгметаллах, а также | 82 170 | 51 761 | 21 792 | 9 425 | 9 312 | 4 311 | 4 163 | 239 |

| – драгметаллы | 42 006 | 22 178 | 16 300 | 6 161 | 5 622 | 3 301 | 3 388 | 239 |

| – кредиты в драгметаллах | 8 411 | 6 914 | 978 | 617 | 2 334 | 895 | 12 | 0 |

| – счета в драгметаллах | 31 752 | 22 669 | 4 515 | 2 647 | 1 356 | 114 | 763 | 0 |

| Обязательства в драгметаллах | 99 612 | 76 960 | 43 117 | 14 249 | 6 550 | 1 243 | 1 742 | 0 |

| Внебалансовые требования | 223 915 | 103 098 | 100 608 | 20 666 | 53 283 | 5 042 | 22 395 | 3 047 |

| Внебалансовые обязательства | 21 997 | 1 330 | 7 603 | 326 | 46 064 | 3 152 | 15 066 | 2 |

Дабы оценить количество драгметаллов, находящихся в собственности коммерческих банков, пересчитаем его в килограммы золота. На начало декабря прошлого года данный показатель составил 73,6 тысячь киллограм. Производство золота в 2009 году достигло 205 тысячь киллограм, а интернациональные резервы РФ, размещенные в золото на начало декабря 2010 года, – 961 тонну.

Цифры впечатляют, что и сказать.

Безналичные драгметаллы

Около половины инвестиций в драгоценные металлы приходится на безналичную форму – депозиты, счета, кредиты. И тут «опять здорово» – абсолютным фаворитом есть Сбербанк. 28 кредитных организаций ведут железные квитанции клиентов. Тут главным игроком выступает МДМ-банк. Появляется вопрос: для чего металлы в наличной форме, поскольку для инвестиций в драгметаллы возможно открывать безналичные квитанции либо опционы, что кредитные организации и делают?

Опрошенные нами банкиры ответили следующим образом.

Первоначально кредитные организации покупают металл в наличной форме у фирм-производителей. Дальше металл реализовывается на внутреннем рынке или экспортируется.

Наличный металл кроме этого может потребоваться банку, в случае если клиент предпочитает взять его как раз в таковой форме при выдаче, к примеру, с обезличенного железного счета. «Для простых инвестиций хватает операций с металлами в безналичной форме либо с производными инструментами, – говорит Станислав Филиппов. – Это значительно несложнее и эргономичнее для любого инвестора, желающего приобретать прибыль от продажи курсов и разницы покупки». Еще одна из вероятных обстоятельств «наличного» золота – металл возможно применять в качестве залога по привлеченным средствам.

С одной стороны, банки берут драгметаллы у собственных клиентов – производителей драгметаллов, а их насчитывается более 400. «Банки занимаются финансированием добывающих фирм и реализовывают приобретение драгоценных металлов в слитках у финансируемых фирм», – поясняет Дмитрий Потапков. Иначе, интерес к золоту проявляют физлица, получающие монеты и слитки, открывающие обезличенные квитанции. «Золото интересовало людей с момента собственного появления, – говорит Станислав Филиппов. – Учитывая перемещение котировок за последнее десятилетие, долговременные инвестиции в драгоценные металлы принесли значительную прибыль». «Внимание физических лиц, непременно, имеется, – продолжает Потапков. – К примеру, частные лица – клиенты Промсвязьбанка разместили на железных квитанциях уже около 3,3 млрд. рублей».

В долговременной возможности золото вправду надежный инструмент инвестиций. «Но на маленьком горизонте вложения в золото не являются беспроигрышным вариантом, поскольку вероятно падение цены за маленький период времени, – говорит Станислав Волков. – В большинстве случаев на фоне роста цен на акции цены на золото уменьшаются, поскольку спрос на него также падает, что очень плохо отражается на цене золота».

Откуда убыток

Банку, имеющему обязательства в драгметаллах, легко нужно создавать соответствующие активы, даже если он каждый день не торгует золотом. Динамика его стоимостей стимулирует банки заключать срочные, вероятнее, беспоставочные сделки на приобретение драгметаллов. Открытые внебалансовые позиции в 2–3 раза превосходят балансовые.

Прибыль от операций с драгметаллами выяснить из 102-й формы не представляется вероятным. В случае если наблюдать лишь на соответствующие статьи, то получается, что Сбербанк и ряд других больших банков понесли убытки от драгметаллов за счет отрицательной переоценки (см.Прибыль от операций с драгметаллами за 9 мес. 2010 г.). Вправду, убытки появляются, в то время, когда обязательства в драгметаллах превышают активы.

На внебалансе у банков громадные долгие позиции, каковые переоцениваются положительно, но в 102-ую форму попадают как следствие от срочных сделок (вместе с валютой и ценными бумагами). На 1 октября 2010 года банки имели на 33 млн. рублей убытков от операций с драгметаллами на балансе и 21 млрд. хорошей переоценки внебалансовых квитанций в драгметаллах. Для сравнения – суммарная прибыль банков до создания резервов 647 млрд. рублей.

В случае если сказать о обстоятельствах убытков, то источники отрицательных результатов у банков различаются. «Далеко не всем удается предугадать перемещение иных драгметаллов и цены золота – из этого и убытки», — говорит Станислав Волков. «Быть может, убытки появляются из-за несвоевременного закрытия позиций в драгметаллах», – поясняет со своей стороны Дмитрий Потапков. «Значительно чаще они происходят, в то время, когда банк начинает заниматься кратковременными спекуляциями и трейдеры неверно определяют продажи и моменты покупки», – соглашается Станислав Филиппов. Среди вторых обстоятельств можно подчернуть, что цены на мировом рынке в большинстве случаев определяются в долларах, а российские банки ведут бухучёт в рублях. Время от времени случается так, что в долларах взята прибыль, но из-за падения курса американского доллара к рублю в балансе отражается убыток в рублевом эквиваленте.