Банки и страховые — расчеты на счётах

У некоторых банкиров непременно появляется идея о создании собственной страховой компании.

Но сейчас менеджмент либо партнерская страховая компания тут же обращают внимание на фондирование либо размещения страховой в банке. Так как фондирование от страховой компании — это инструмент для зарабатывания денег банком. В большинстве случаев, на этом 80% банкиров останавливаются и решают покинуть все как имеется.

Сухой расчет на калькуляторе

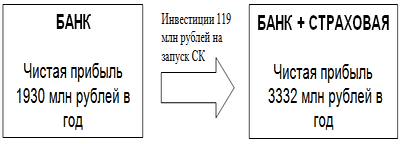

В рамках исследуемой модели банк имел чистую прибыль в размере 1930 млн рублей в год. По окончании создания денежной группы с участием кэптивного страховщика показались возможности по экономии НДС с комиссии. Страховая компания смогла организовать и разместить громадные страховые резервы (практически в 3 раза больше, чем от страховщиков-партнеров) в банки по ставкам ниже среднего на рынке. Банки-партнеры, со своей стороны, разместилидополнительно в банк группы депозиты по среднерыночным ставкам.

Размещение было более чем вдвое громадным, чем размещение от страховой компании. Отличие годовых ставок была наряду с этим меньше чем в 2 раза. Страховая наряду с этим трудилась с комбинированным коэффициентом убыточности менее 100%, т. е. с хорошим денежным результатом. Отличие результатов продемонстрирована в диаграмме 1.

Диаграмма 1

Как видно из диаграммы, чистая прибыль группы выросла на 72%, либо в полном выражении на 1402 млн рублей в год. Суммарные инвестиции на запуск страховой компании составили 49 млн рублей и включили в себя затраты на запуск IT- совокупности, создание инфраструктуры продаж, разработку страховых продуктов, и затраты на подбор персонала. Приобретение страховой компании с полным комплектом лицензий обошлась в 70 млн рублей.

Инвестиции окупились многократно на второй год по окончании начала операционного бизнеса.

Итог оказался для конкретной сегодняшней кредитного портфеля и рыночной ситуации банка. Для портфеля другого банка итог возможно как меньше, так и больше вычисленных выше показателей.

Но итог все равно впечатляющий. Давайте разберемся, как таковой итог получается.

Первоначально была сделана денежная модель, в то время, когда банк работаетсо сторонней страховой компанией. После этого выстроена модель сотрудничества с кэптивной страховой компанией.

Какие конкретно дополнительные денежные потоки приобретает акционер банковской группы, имеющей в актиках страховую компанию?

1. Уменьшение утрат по налогу на добавленную цена. Потому, что рабочая группа за страхование для банка есть «непрофильной деятельностью», она подлежит налогообложению 18% НДС в соответствии с Налоговым кодексом. Банку в качестве затрат на себестоимость для вычета НДС предъявить нечего, поскольку все затраты на страхование (персонал, аренда офиса и т. д.) кроме этого неразрывно связаны с выдачей кредитов, которая есть для банка профильной.

При с исследуемым банком при прогнозируемой чистой прибыли в 1,9 мрлд рублей в год дополнительные поступления лишь от сэкономленного НДС составляют не меньше 300 млн рублей в год.

2. Дополнительное привлечение денежных средств на межбанковском рынке. Поясним мало, как может трудиться данный механизм.

По рисковой составляющей страховых контрактов формируются резервы, каковые нужны для обеспечения выплат по страховым случаям. Потому, что дата наступления страхового случая не известна, обеспечивать процентный доход клиенту по страховым премиям страховщик не будет, поскольку пострадавший (либо его родственники) клиент приобретает многократно солидную сумму, чем взнос за страхование.

А платить страховщику процент за пользование деньгами (страховыми взносами) клиентов, у которых не было страховых случаев, — это банковская деятельность, которую страховщику вести не разрещаеться. Да и нигде в мире нет таковой практики ведения страхового бизнеса.

Так, резервы по рисковому страхованию — это пассивы страховщика с нулевой процентной ставкой. А раз это деньги, за каковые не требуется платить проценты, страховщику не обязательно инвестировать их в высокорисковые активы. Достаточно размещать их в депозиты надежных банков, дабы иметь приемлемую дельту процентов (6%–9%).

В банковском секторе такая дельта — предел мечтаний многих банков. Конечно, регулятор ограничивает действия страховщика и не дает ему складывать более 20% резервов в один банк, а для банков с низкими рейтингами процент еще ниже.

Со своей стороны, для банков страховая компания — надежный и недорогой вкладчик (по стравнению с депозитами от населения). Дабы не утратить лояльность, они размещают средства собственных вкладчиков в банке группы, в которую входит страховая компания, тем самым решая проблему с доходностью активов.

Разглядим более наглядно схему сотрудничества на диаграмме 2.

Диаграмма 2

Как видно на диаграмме, все партнеры приобретают максимальнуювыгоду от сотрудничества. Банк 2 имел возможность раздавать лишь X кредитов и лишь X депозитов, соответственно, завлекать. Доходность банка была бы наряду с этим 0.

Со своей стороны Банк 1 имел возможность получить от собственной страховой лишь X (правильно размещения страховых резервов так запрещено, но предположим теоретически) под 8% годовых. Раздал бы он их под 20% годовых и получил бы тем самым 6%X (с учетом постоянных затрат 6%X).

При партнерства Банк 2 получает 7%X, а Банк 1 получает 10%X.

На примере таковой несложной схемы сотрудничества продемонстрировано, как возможно преобразовывать для группы «недорогие» деньги в «дорогие»в солидных суммах с эффектом мультипликатора.Для банковского рынка тем самым решается неприятность баланса потребностей в «недорогих» деньгах и количества фондирования банков.

3. Дополнительное привлечение денежных средств от страховых компаний. Не секрет, что банк, выбирая ту либо иную страховую компанию, выставляет пожелания по встречному размещению и бизнесу у него на депозите денежных средств. Наряду с этим, в большинстве случаев, банк приобретает размещение депозита в размере не более чем резервы от страхования кредитного портфеля за год по рыночной ставке (соответствующей рейтингу и уровню банка).

И сумма размещений в банк будет строго привязана к сумме сборов, приобретаемых страховой компанией от банка.

Но как правило кредиты выдаются не на один страхование и год также длится пара лет. За это время страховая компания накапливает резервов больше, чем резервов по сборам последнего года.

Наряду с этим, как было продемонстрировано в пункте 2, эти резервы еще размещаются в банки-партнеры под более низкий процент и с мультипликационным эффектом по рыночной ставке попадают обратно в банк группы.

В следствии банк приобретает многократное повышение размещений если сравнивать с сотрудничеством от сторонних страховых компаний.

При с исследуемым банком привлечение от сторонних страховых компанийдепозитных средств составляло 500 млн рублей в год под 12% годовых. По окончании создания кэптивной страховой компании резервы для размещения будут составлятьболее 1500 млн рублей. И размещаться они будут в банки под 8% годовых с условием удвоенного встречного размещения в банк группы денежных средств под 12% годовых.

В следствии банк приобретает размещений вместо 500 млн рублей в год 3 мрлд рублей. Что существенно превышает начальные вложения при работе без кэптивной страховой компанией.

Схематически финансовые потоки продемонстрированы в диаграмме 3.

Диаграмма 3

Неспециализированный результат. В следствии исследуемый банк группы имел чистую прибыль в размере 1930 млн рублей в год. По окончании создания группы показались возможности по экономии НДС с комиссии. Страховая компания смогла организовать и разместить громадные страховые резервы (практически в 3 раза больше, чем от страховых-партнеров) в банки по ставкам ниже среднего на рынке. Банки-партнеры, со своей стороны, разместилидополнительно в банк группы депозиты по среднерыночным ставкам.

Размещение было более чем вдвое громадным, чем размещение самих резервов от страховой компании. Страховая наряду с этим трудилась с комбинированным коэффициентом убыточности менее 100%, т. е. с хорошим денежным результатом.

Результаты «на пальцах»

Получается, что с позиций фондирования от партнерской страховой компании модель с собственной страховой компанией побеждает в разы. Кроме формирования страховых резервов возможно ко мне еще добавить да и то, что сейчас вся рабочая группа и НДСостаются в данной денежной группе (а также ранее банк платил НДС 18% с комиссии, для банка это безвозвратные утраты, потому что входящего НДС в банке не большое количество). Так же, побеждает и благодаря тому, что страховая компания корректно заботится об управлении дополнительной прибылью денежной группы.

Конечно же, не следует забывать об определенных ограничениях. Не все заемщики захотят страховаться в страховой компании,рекомендованной банком (в банковской страховой), ни при каких обстоятельствах не следует забывать о ФАС -рисках, но эти же риски присутствуют и при плотной работы между банком и рыночной страховой компанией.

Хозяину банка необходимо понимать, что на каждом уровне существует собственный познание о пользе. Создание собственной страховой компании и внедрение работы с ней вероятно лишь , если хозяин учтет определенные трансформации в мотивации управляющих менеджеров. Эта фраза не есть намеком на то, что кто-то из управления банка может дополнительно «мотивироваться» со стороны рыночной страховой компании. Такие примеры также, само собой разумеется, существуют.

Необходимо понимать, что, исходя из данной схемы сотрудничества, побеждает в целом денежная несколько и мотивацию на результат нельзя не учитывать.

Тенденции на рынке сляиний и поглощений

Рынок на данный момент подтверждает расчёты и наши выводы. Целый последний год идет практически охота за «залежавшимися» страховыми компаниями. Средняя удельная стоиость страховой компании (с нулевыми оборотами) без ОСАГО – 30 млн рублей, с ОСАГО – от 70 млн рублей. Это и ясно.

Как в том месте в будущем будет проходить регистрация новых страховых компаний в Банке России, пока не ясно. С учетом вектора на упрочнение денежных университетов (это материал для отдельной статьи) ничего хорошего ожидать не приходится. Лучше прикупить на данный момент, пока поздно не стало.

Выводы

Резюмируя вышесказанное, нужно подчернуть, что в случае если банк выбрал страховую компанию как объект для зарабатывания дополнительного комиссионного вознаграждения, форма сотрудничества со сторонними рыночными страховыми компаниями ему легко невыгодна. Он теряет огромные деньги на уплату НДС, недополучает фондирование и в итоге по собственному формированию существенно отстает от денежных групп. В этом случае мы имеем ввиду сотрудничество с компаниями хорошего страхования и с очень условной рисковой составляющей.

В случае если же банк выбрал страховую компанию вправду как инструмент понижения собственных рисков по невозврату кредитов, то такое сотрудничество самый выгодно как раз со сторонними компаниями на открытом рынке. Это, в большинстве случаев, страхование объектов недвижимости и личное страхование от смерти по любой причине.В этом случае размер страховой премии существенно (в тысячи и сотни раз) меньше потенциального убытка.Исходя из этого размер рабочей группы от страхования банку погоду не сделает. Это будет меньше сотой части от размера выданного кредита.

Банкам тут стоит обратить внимание на перечень исключений и программу страхования из страхового покрытия. И, само собой разумеется, нужно знать, что риск «смерть по любой причине» (не путать с «страшными болезнями») способна предложить лишь страховая компания судьбы. Это отдельная лицензия.

Компания хорошего страхования для того чтобы риска дать неимеетвозможности.

С позиций страхования недвижимости нужно обращать внимание на то, что может не учитываться покрытие рисков аварий инженерных совокупностей либо провал грунта в следствии сильных дождей.Эти аварии смогут без шуток повредить недвижимое имущество, а банк, со своей стороны, возьмёт невозврат кредита при большом падении цены обеспечения.

С отечественной точки зрения, банку легко нужно совершить расчеты на основании собственной стратегии по созданию собственной страховой компании. Откладывать это запрещено. Для хозяина банка появление собственной страховой компании дополнительно принесет кроме этого прозрачность капитализации и рост бизнеса денежных потоков от страховой деятельности группы.