Лошадка, обученная единственному трюку

Не смотря на то, что отечественные индикаторы подсказывают, что США уже вошли в фазу рецессии (либо близки к этому), и в условиях сохраняющейся обеспокоенности по поводу платежной способности суверенных серьёзных сомнений и заёмщиков, в особенности в Европе, относительно платежеспособности многих банков с чрезмерно высокой долей заемного капитала, что и есть настоящей проблемой. Одновременно с этим, Бен Бернанке и ФРС снова концентрируют внимание не на ней, а на финансовой ликвидности.

Их последняя и, согласно нашей точке зрения, неэффективная ответная мера – обмен кратковременных ценных бумаг в количестве 400 млрд долл. США на долговременные акции на такую же сумму. Как именно эта мера обязана, согласно расчетам ФРС, оживить пошатнувшуюся экономику США – остается тайной, однако мы постарались представить, как эта политика сможет оказать хотя бы умеренно благоприятное действие на экономику.

Быть может, ФРС считает, что в банковской совокупности с менее высокой долей заемного капитала увеличение кратковременных ставок способно оказать благотворное действие в плане увеличения скорости обращения денег (хранение денег обходится дороже, соответственно, они обращаются стремительнее). Это, со своей стороны, повысит инфляционные ожидания, ожидания в отношении настоящего ВВП и, в сочетании с падением номинальных ставок в следствии долгих приобретений, приведет к уменьшению настоящих ставок и стимулирует спрос.

Но до объявления данной политики настоящие ставки были отрицательными, и мы сомневаемся, что кто-либо действительно считает, что высокое соотношение текущих и ожидаемых настоящих ставок есть ограничением для спроса. Величина любого для того чтобы действия скорости обращения на ожидаемые настоящие ставки в любом случае будет, вероятнее, незначительной, воображая собой символическую реакцию на понижение экономической активности, которое разошедшиеся во взорах законодатели бессильны остановить.

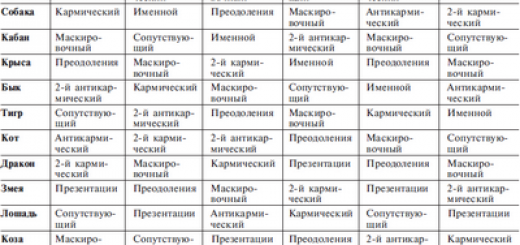

Вторая возможность – это вероятный эффект данной политики на банковское кредитование. На данный момент избыточные резервы банков составляют 1,7 трлн американских долларов, а внутренние коммерческие банки США обладают национальными ценными бумагами на сумму 1,6 трлн долларов – это на 500 миллиардов долларов больше, чем в начале 2007 года, и образовывает 15% их активов (если сравнивать с 10% в 2008 году).

Эти цифры направляться сравнить с долговременным медианным количеством вложений, равным 13%, и их пиковым уровнем в 21%, достигнутым в первой половине 90-ых годов двадцатого века. В первую очередь кризиса банки принимают ничего не стоящие им депозиты и предоставляют эти средства в заем стране за спред, что практически свидетельствует перераспределение доходов от плательщиков налогов в пользу банков. Вложения в национальные акции были весьма прибыльными для финансовой системы.

Уменьшение наклона кривой за счет проведения политики, направленной на одновременное понижение долговременных и увеличение кратковременных ставок (так именуемого Operation Twist), уменьшит доход от процентных арбитражных операций и, быть может, подтолкнет банки США к кредитованию не национального, а частного сектора. Причем на сегодня банки США характеризуются значительно меньшим левериджем (отношение заемных средств к капиталу за вычетом привилегированных нематериальных активов и акций, которое образовывает примерно 15, в то время как в 2007 году оно превышало 30).

Большой уровень избыточных резервов и более плоская кривая приведут к понижению рентабельности банков, и, быть может, ФРС сохраняет надежду, что это создаст коммерческое давление, которое заставит их кредитовать частный сектор. Но, снова же, подобные расчеты игнорируют тот факт, что частный сектор имеет очень высокую долю заемного капитала и не пытается увеличивать собственную задолженность, да и не испытывает недостаток в этом.

Кроме ничтожного результата на благосостояние в форме акций, все надежды на то, что эти меры содействуют росту благосостояния, представляются нам необоснованными. По казначейским облигациям до их погашения выплачивается последовательность фиксированных купонов, и трансформации ставок только меняют чистую приведенную цена этих заданных/фиксированных платежей в любой конкретный момент времени. В то время, когда ставки понижаются, чистая приведенная цена увеличивается (приобретаем больше сейчас и меньше в будущем), а в то время, когда ставки растут, чистая приведенная цена уменьшается (приобретаем больше в будущем и меньше сейчас).

Трансформации ставок, что благосостояние, которое связано с владением облигацией, переносится на более поздние либо более ранние периоды времени (межвременной трансферт); они никоим образом не увеличивают и не уменьшают благосостояние.

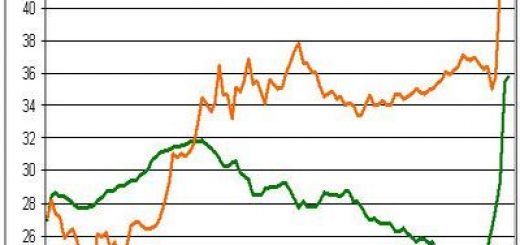

Оплаченный капитал ФРС образовывает 51 миллиардов долларов. В случае если сопоставить его с валютой ее баланса, составляющей 2 900 млрд американских долларов, то коэффициент левериджа равен 57. По отечественным расчетам и с учетом текущего распределения сроков погашения ценных бумаг ФРС дюрация портфеля ФРС образовывает примерно 8,4. Политика Operation Twist приведет к реструктуризации портфеля, в следствии чего дюрация нового портфеля будет равна около 9,6.

С учетом левериджа ФРС (57) это указывает, что увеличение доходности на 17 б.п. всецело съест капитал ФРС! Если бы ФРС была коммерческим банком, ее бы ликвидировали! Нет, мы не ожидаем совсем ничего хорошего от действий ФРС.

Мы будем легко нормально ожидать реструктуризации долга.

Источник:Lombard Odier Darier Hentsch