Налоговый вычет при покупке квартиры в рф

При покупке недвижимости законодательство РФ (ст. 220 НК РФ) предусматривает два вида имущественных налоговых вычетов. Один из этих вычетов предоставляется продавцу имущества, которое в собственности данному налогоплательщику на праве собственности.

Второй же – клиенту, при приобретении либо постройке нового жилого дома либо квартиры.

Чтобы продавец недвижимости имел возможность взять налоговый вычет, имущество должно пребывать в его собственности как минимум несколько лет. В случае если же продажа была осуществлена ранее, чем минет три года с момента вступления в права собственности, то налоговый вычет не предоставляется. С 1 января 2005 года возможно взять налоговый вычет и при продаже приватизированной квартиры.

Тем, кто получает недвижимость посредством ипотечного кредита, налоговый вычет значительно облегчает бремя разнообразных выплат по кредиту. Так как вычет производится в сумме, израсходованной на постройку или приобретение недвижимости. Помимо этого, вычет включает и сумму процентов по ипотечному кредиту, что весьма значительно при возврате кредита.

В случае если для тех, кто получает недвижимость за личные деньги, сумма налогового вычета на данный момент ограничивается 2 млн. руб., то для тех, кто связан с ипотечным кредитом, аналогичного ограничения нет. В правовом поле РФ, при приобретения квартиры в долг, с суммы, которая направляется на погашение процентов по целевым займам (кредитам), взятым от кредитных и иных организаций РФ и практически израсходованным на новое строительство или приобретение на территории РФ жилого дома, квартиры либо доли (долей) в них, предоставляется льгота без ограничения по сумме налогового вычета.

Кстати, направляться учесть, что налоговый вычет предоставляется лишь в том случае, если недвижимость приобретается на территории РФ. В случае если же вы задумали прикупить домик либо апартаменты на зарубежном побережье, то в этом случае налоги нужно будет заплатить всецело.

Еще один нюанс в предоставлении вычета: он надеется лишь тем гражданам, каковые имеют доходы, облагаемые подоходным налогом по ставке 13%.

В случае если речь заходит о постройке либо покупке жилого дома, то в налоговый вычет смогут быть включены фактически все затраты, которые связаны с таким приобретением: затраты на разработку проектно-сметной документации; на приобретение как строительных, так и отделочных материалов; яркие затраты, которые связаны с приобретением дома (среди них и в случае если речь заходит о незавершенном постройке); затраты на работы либо услуге как по постройке дома, так и по его отделке (внутренней и внешней); затраты на подключение к сетям электро-, водо-, канализации и газоснабжения (либо на создание независимых источников).

В случае если речь заходит о приобретении квартиры, то в этом случае в налоговый вычет смогут включаться: яркие затраты на приобретение квартиры либо прав на квартиру в строящемся доме; приобретение отделочных материалов и оплата работ, которые связаны с отделкой квартиры.

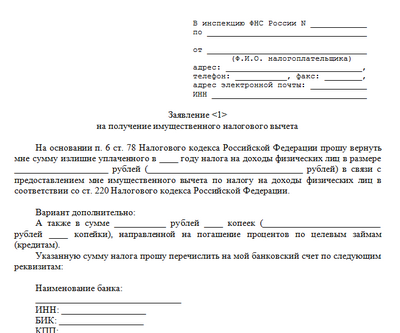

Для оформления имущественного налогового вычета необходимо дать в налоговую администрацию последовательность их копий и документов:

- свидетельство о собственности либо другие документы, каковые подтверждают право собственности на жилую площадь;

- соглашение купли-продажи недвижимости;

- акт приема-передачи квартиры (необходимо заметить, что в большинстве случаев акт приема-передачи остается в банке);

- справка 2-НДФЛ для подтверждения факта уплаты налогов с заработной платы (налогооблагаемые доходы должны быть не меньше, чем предусматривается ставкой 13%).

Налоговый инспектор сверяет копии документов с оригиналами и забирает копии, и налоговую декларацию за заявление и прошедший год на предоставление налогового вычета.

Декларацию о доходах возможно не заполнять, в случае если получение налогового вычета производится по месту работы. В этом случае сперва получается подтверждение права на льготу в налоговой администрации (справка выдается в течение 30 дней сотрудниками инспекции), передать ее в бухгалтерию, и тогда подоходный налог в сумме до 260 тыс. руб. не будут удерживать.

В то время, когда налоговый вычет оформляется с процентов по ипотечному кредиту, то инспектору налоговой необходимо, в первую очередь, дать кредитный контракт, в котором было бы указано, что кредит выдан на приобретение квартиры. В случае если же происходит перекредитование, то заемщик теряет право на налоговый вычет с суммы уплаченных процентов – дело в том, что данный момент законодательством трактуется как выдача кредита для погашения другого кредита, а не для приобретения жилья.

Нужно не забывать, что налоговый вычет предоставляется лишь один раз.

София ВАРГАН