Пифы: общее дело

Инвестиционная деятельность – один из самых привлекательных механизмов умножения капитала. Этот факт в далеком прошлом известен на Западе, с недавних пор данный тезис честен и для России. Но, только немногие граждане нашей страны имеют денежную возможность осуществлять портфельное инвестирование в больших количествах – для этого нужен внушительный стартовый капитал.

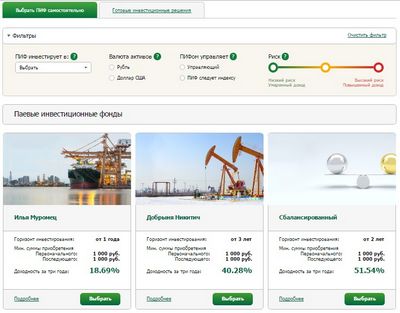

Но, недавние трансформации русского законодательства ввели в обращение новый инструмент, разрешающий представителям среднего класса учавствовать в инвестиционной деятельности – паевые инвестиционные фонды.

недостатки и: Общий капитал преимущества

Как правило понятие «инвестиции» воспринимается как вложение капитала в акции- прежде всего в акции, — и получение дохода в виде барышов – процента от прибыли предприятия-эмитента акций. Но подобное инвестирование сопряжено с целым рядом трудностей: узкий субъектный состав лиц, имеющих право на прямое приобретение акций, нестабильность на рынке и, обычно, непрофессионализм инвесторов.

В начале нового тысячелетия в русского право было введено понятие «паевой инвестиционный фонд». Как раз с этого момента начинается отечественная история одного из самых популярных на сегодня инвестиционных инструментов.

Паевой инвестиционный фонд – объединение активов множества вкладчиков, задействованное в ходе инвестиционной деятельности. Паевой фонд не приносит своим вкладчикам барышов – доход участников складывается только за счет отличия в стоимости пая – доли неспециализированного капитала паевого фонда, — при продаже с его ценой при покупке.

Паи – это равнозначные и равноценные части неспециализированного капитала паевого фонда, в которых измеряется процент участия каждого отдельного вкладчика. Любой участник паевого фонда может иметь в собственной собственности любое количество паев -которые, к тому же, не ограничены целыми числами: к примеру, часть владения может составлять 6,53 пая.

Хорошей стороной паевого фонда есть тот факт, что от самих пайщиков не нужно знание правил инвестиционной деятельности, им не требуется держать нос по ветру на фондовых рынках – все это ложится на плечи управляющей компании. Управляющая компания являет собой личный пример доверительного управления: пайщики инвестиционного фонда формируют сомостоятельно некий капитал, что передается в ведение управляющей компании. Важен тот факт, что управляющая компания не имеет прямого доступа к средствам пайщиков – сдерживающей стороной выступает банк-депозитарий, а только распоряжается активами фонда, вкладывая их в разные виды ценных бумаг.

Самый распространенными видами паевых инвестиционных фондов являются фонды акций, облигаций и фонды фондов – инвестиции в более большие ПИФы. Доходность каждого раздельно забранного фонда строго лична и складывается из многих показателей: величины вложений, качества управления, величины рисков и неспециализированного состояния дел на фондовом рынке.

Трудности выбора

Грубо говоря, лицо, хотящее инвестировать в неспециализированный капитал паевого фонда сталкивается с двумя серьёзными проблемами, первой из которых есть выбор управляющей компании. Ответ это делается чуть ли не главным за целый цикл оборота средств: как раз от управляющей компании зависит степень доходности вложений.

Все управляющие компании условно разбиты на разделы по показателю надежности. Понятие «надежность» в разглядываемых рейтингах не исчерпывается только определением добросовестности управляющей компании, но и включает в себя средний коэффициент прибыльности фондов данной компании. В общем итоге существует 9 категорий надежности УК – но, любая из данных категорий кроме этого делится на более небольшие и конкретными.

самые крупными на сегодня управляющими компаниями являются управляющие компании «Тройка Диалог», Альфа-Капитал, Управляющая компания Газпромбанка.

Второй проблемой, с которой столкнется обладатель пая в инвестиционном фонде – это неприятность «расставания» с собственной долей в общем капитале. Дело в том, что сам по себе пай не приносит прибыль – получить возможно только реализовав изрядно собравший «вес» паевой пакет. Соответственно, громаднейшую трудность для инвестора воображает неприятность определения даты продажи собственного процента фонда.

Советы несложны и очевидны: реализовывать паи нужно тогда, в то время, когда их цена достигла предполагаемого максимума. Но, в случае если пайщик не известно почему не смог реализовать собственную долю по приемлемой цене, нужно только подождать: рынок цикличен, и за каждым спадом с громадной долей возможности последует увеличение рейтинга полезной бумаги.

перспективы и Риски

С юридической точки зрения паевые инвестиционные фонды являются очень успешной формой вложения денежных средств – связано это, первым делом, со относительно маленьким числом юридических и экономических рисков предприятия. К их числу возможно отнести, разве что, саму нестабильность капиталовложений в тот факт и ценные бумаги, что управляющая компания может в любую секунду расформировать фонд – конечно, с компенсацией вкладчикам цены их паев.

Согласно расчетам специалистов, количество лиц, капитал которых участвует в инвестиционной деятельности ПИФов с течением времени будет только неуклонно расти: паевые фонды достаточно прекрасно зарекомендовали себя в не весьма спокойное «постдефолтное» время, помимо этого, и по сей день ПИФы остаются самая популярной формой капиталовложений, наровне с независимыми портфельными инвестициями.

Максим Кузнецов